Коли стейблкоїни активно освоюють платіжний ринок, чи здатні традиційні платіжні гіганти зберегти своє лідерство?

Редакційна примітка: Стейблкоїни вже виходять за межі криптовалютного трейдингу та поступово завойовують глобальний ринок платежів, що потенційно може докорінно змінити фінансову інфраструктуру. Вас може зацікавити: як саме ця технологія здатна змінити класичні платіжні системи? Матеріал аналізує різні підходи учасників ринку: одні інтегрують функціонал стейблкоїнів у платіжні мережі на кшталт Visa і Mastercard, інші ж оминають банківські та карткові схеми, розробляючи принципово нові платіжні платформи. Прикладами лідерів цього тренду є PYUSD від PayPal та рішення USDC для платежів, впроваджене Shopify разом із партнерами. Чи зможуть стейблкоїни витіснити гегемонів класичних платіжних систем, чи створять геть нову екосистему? Стаття детально розглядає чинники, які формують цю трансформацію у платіжній галузі.

Дотепер головною сферою використання стейблкоїнів залишався крипторинок, проте і блокчейн, і стейблкоїни мають потенціал докорінно змінити традиційні, складні фінансові системи — від ринків цінних паперів до платіжної інфраструктури.

Стабільне проникнення стейблкоїнів у платіжні системи за останні роки відбувається двома шляхами: (1) додавання підтримки стейблкоїнів до базових платіжних мереж, (2) обходження карткових мереж і банків-емітентів шляхом створення незалежних платіжних рішень.

До другої стратегії належать такі приклади: PYUSD від PayPal та спільна платіжна система у USDC для Shopify, Coinbase і Stripe. З розвитком ринку стейблкоїнів дедалі більше масштабних платформ із широкою базою користувачів і торговців створюватимуть власні платіжні механізми — це вже є викликом для традиційних банків і карткових мереж.

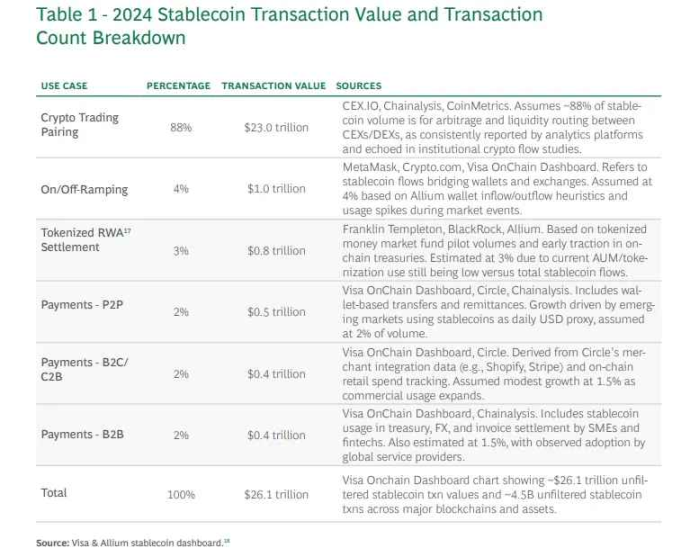

Більшість операцій зі стейблкоїнами досі припадає на криптобіржі

Джерело: BCG

Стейблкоїни привертають зростаючу увагу регуляторів як у США, так і по всьому світу. Тривають жваві дискусії щодо їхнього потенціалу змінити такі сектори, як перекази, платежі, токенізація реальних активів (RWA) та міжбанківські розрахунки. Водночас, за даними Boston Consulting Group (BCG), 88% обсягу торгівлі стейблкоїнами у 2024 році припадає саме на біржову активність. Це ілюструє поточні обмеження щодо впровадження стейблкоїнів: масштабні й масові кейси у реальній економіці поки відсутні.

Стейблкоїни як платформа структурної трансформації фінансів

Інновації фінтех-сектору помітно поліпшили клієнтський досвід, однак фундаментальні процеси глобальної фінансової інфраструктури досі залишаються інертними й неефективними. Саме у таких ланках блокчейн і стейблкоїни здатні стати рушієм справжньої структурної реформи — не у вигляді «латання» старих платіжних шляхів, а як проривна технологія для повної зміни моделей, подібно до історичних зламів минулого у фінансах.

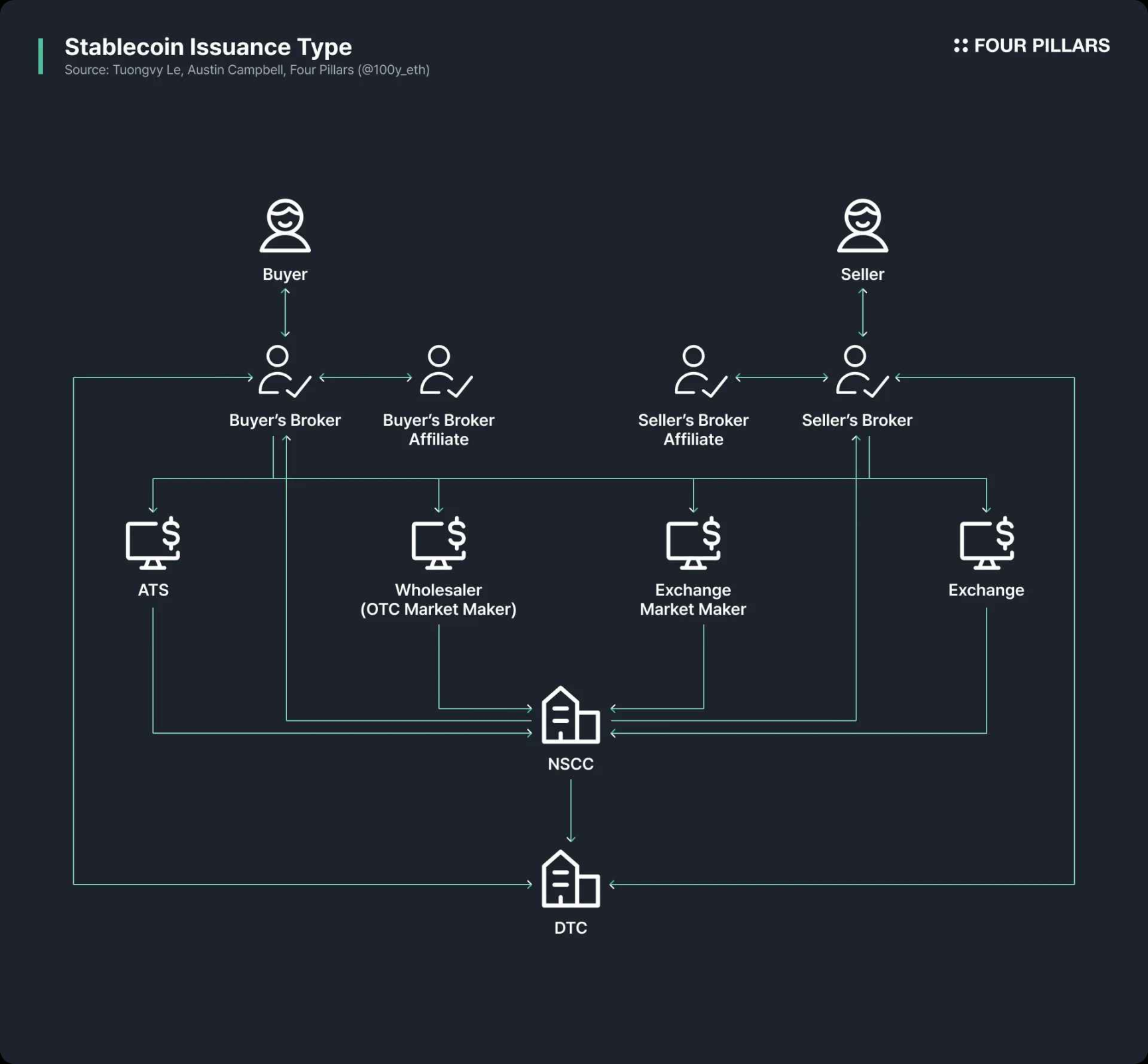

Ринок цінних паперів

Складна інфраструктура бек-офісу ринку цінних паперів виникла через «паперову кризу» у США в 1960–1970-х, коли всі операції здійснювалися у паперовому вигляді і стрімке зростання обсягів майже зупинило ринок. Для вирішення цієї проблеми Конгрес ухвалив Закон про захист інвесторів у цінні папери (SIPA) і вніс правки до законодавства, запровадивши централізований кліринг і систему опосередкованого зберігання.

Реформа цифровізувала право власності на активи й прискорила розрахунки, але створила багаторівневу систему посередників — від брокерів та клірингових центрів до зберігачів. Це підвищило складність і витрати системи. Нинішня структура є результатом історичних компромісів та технологічних обмежень часів до блокчейну.

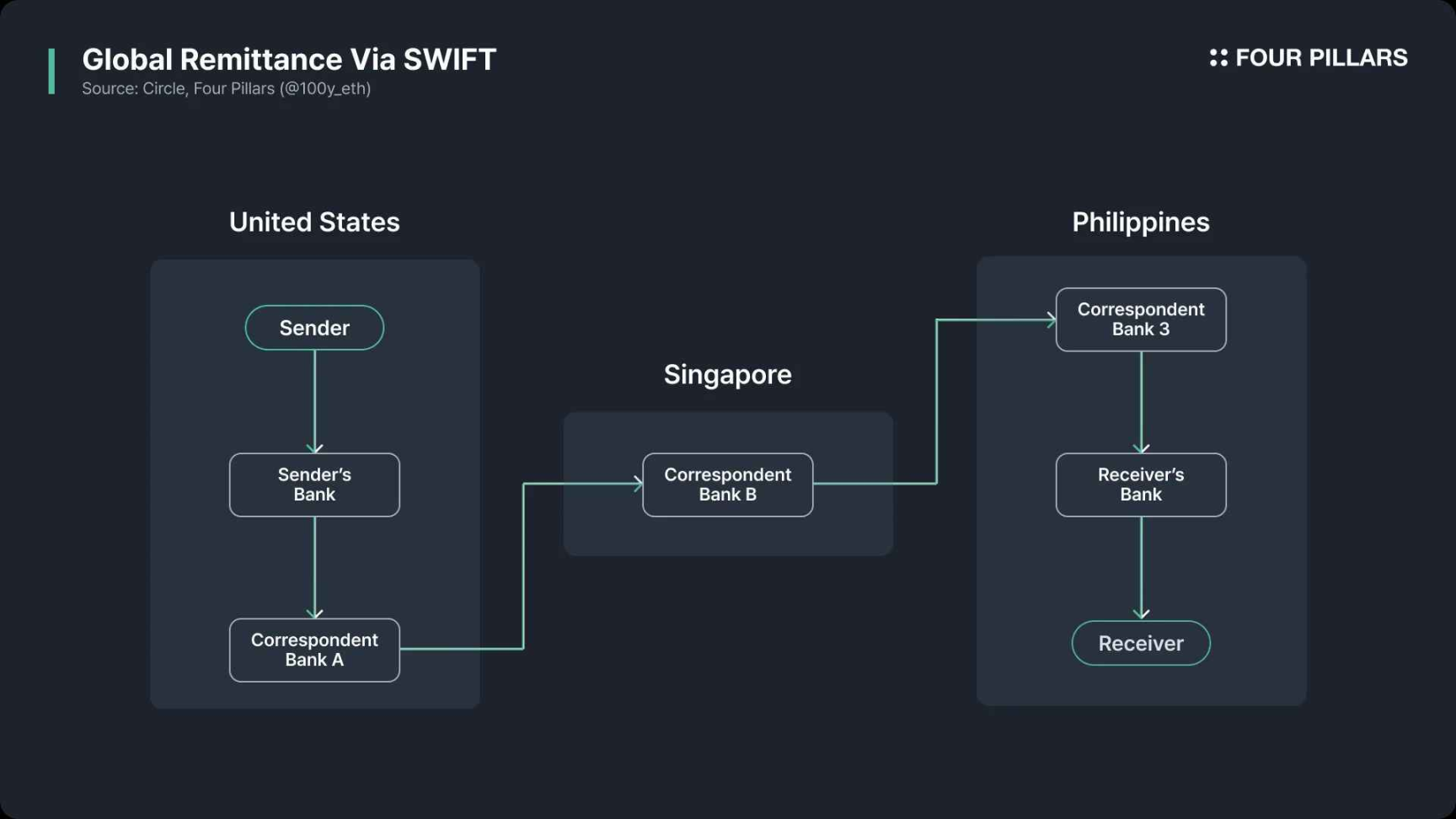

Міжнародні перекази

SWIFT — Society for Worldwide Interbank Financial Telecommunication — є провідною глобальною платформою міжбанківських переказів. Створена 1973 року в Брюсселі 239 банками, вона замінила повільну, неуніфіковану і небезпечну інфраструктуру міжнародних банківських повідомлень. SWIFT було створено, щоб забезпечити стандартизований і безпечний зв’язок для індустрії.

Водночас SWIFT відповідає лише за обмін повідомленнями — самі грошові потоки проходять через мережі кореспондентських і центральних банків, а розрахунки відбуваються окремо. Кожен посередник додає витрати й затримки: комісії, KYC/AML перевірки, валютна конвертація, різниця в часових поясах, свята. В результаті міжнародні платежі повільні й непрозорі. Якби в той час існував блокчейн і стейблкоїни, розрахунки й обмін повідомленнями відбувалися б на єдиній платформі — це б суттєво підвищило ефективність та прозорість.

Чи здатні стейблкоїни змінити ринок платежів?

Стейблкоїни традиційно розглядають як інструмент для інновацій у цінних паперах і міжнародних платежах, але найбільш очікуваний напрям — це масові, «офлайн» платежі. Тут ведуть активну конкуренцію не лише проекти Web3, а й великі гравці — Visa, Mastercard, Stripe, PayPal.

Щоб зрозуміти, чи можуть стейблкоїни радикально змінити ландшафт платежів, варто розібратися, як працюють класичні системи, які їхні «вузькі місця», і де саме стейблкоїни можуть створити перевагу.

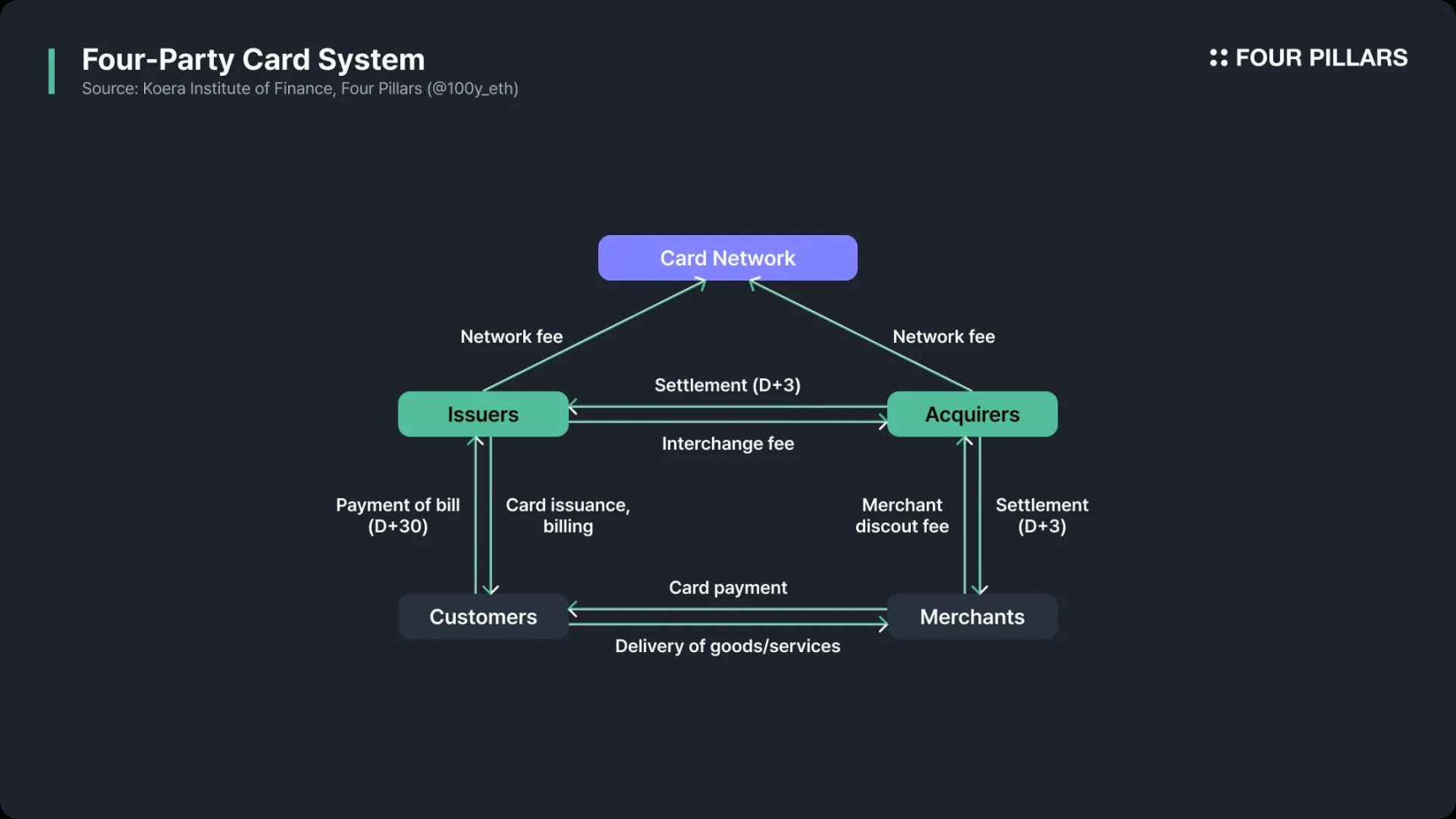

Як функціонують класичні платіжні системи?

Типова схема оплати товару клієнтом виглядає так:

Авторизація

- Клієнт ініціює платіж банківською карткою.

- POS-термінал або онлайн-шлюз надсилає запит на авторизацію до банку-еквайра.

- Еквайр передає запит у платіжну мережу (VisaNet, Mastercard Network тощо).

- Платіжна мережа скеровує запит у банк-емітент.

Перевірка

- Банк-емітент перевіряє дійсність картки, залишок, кредитний ліміт і аналізує підозрілі активності.

- Підтвердження чи відмова надходить через платіжну мережу до еквайра.

- У разі підтвердження сума блокується на рахунку клієнта.

- У разі відмови продавець отримує відповідне повідомлення з причиною.

Остаточне списання

- У багатьох сферах (АЗС, готелі, e-commerce) кінцева сума визначається після авторизації. Продавець надсилає запит на остаточне списання після авторизації.

Пакетування

- Авторизовані транзакції збираються у пакети протягом робочого дня і відправляються банку-еквайру після закриття дня.

Кліринг і міжбанківські розрахунки

- Еквайр передає пакет транзакцій у карткову мережу.

- Мережа скеровує транзакції відповідним банкам-емітентам, розраховує міжбанківські комісії, організовує кліринг.

Остаточний розрахунок

- Переміщення коштів із розрахункового рахунку банку-емітента на рахунок еквайра. Платіжна мережа формує звіти, а реальний рух грошей відбувається через міжбанківські платіжні системи.

Зарахування коштів

- Еквайр зараховує продавцеві кошти (за вирахуванням комісій), зазвичай через ACH або банківський переказ.

Звірка

- Продавець порівнює отримані зарахування зі своїм обліком, перевіряючи можливі розбіжності чи дублікати.

Які недоліки мають традиційні платіжні системи?

Головні проблеми старих карткових мереж — це високі комісії та повільний рух коштів. Чи це неминуче?

Джерело: a16zcrypto

Комісії

Для продавців карткові платежі мають три основні види комісій:

- Міжбанківська комісія (основна — на користь банку-емітента)

- Комісія платіжної мережі (Visa, Mastercard тощо)

- Збір еквайра — сервісна надбавка банку продавця

Чи можуть блокчейн і стейблкоїни знизити ці витрати? По-перше, є перспектива суттєво знизити комісії для міжнародних платежів. У класичній схемі міжнародні розрахунки проходять через SWIFT, а блокчейн або стейблкоїни дають змогу обійти цей ланцюг і значно здешевити перекази.

По-друге, можна зменшити комісії, якщо взагалі оминути платіжні мережі та банки-емітенти, адже стейблкоїн-система дозволяє переміщувати кошти напряму, з гаманця на гаманець, у блокчейні.

Швидкість руху коштів

У карткових мережах авторизація майже миттєва, і це орієнтир, якого поки не досягли публічні блокчейни у масштабних роздрібних операціях. Проте у класичних системах на кліринг і остаточний розрахунок іде 1–2 дні для клірингу і 1–5 днів для остаточного розрахунку.

Причин для затримок багато. Дещо можна виправити, дещо — ні:

- Клірингові цикли: у карткових схемах операції групують і клірингують щодня; блокчейн-системи такого обмеження не мають.

- Оскарження, повернення, відміна чи відшкодування — ці етапи затримуватимуть рух коштів незалежно від технології.

- Міжнародні перекази: усе ще проходять через SWIFT, що додає затримок. Тут блокчейн справді виграє.

Платіжні системи на стейблкоїнах

Все більше фінансових інститутів і великих компаній тестують і впроваджують платіжні рішення на стейблкоїнах. Сьогодні ця трансформація йде у двох напрямках: (1) карткові мережі на кшталт Visa і Mastercard інтегрують стейблкоїни у класичну інфраструктуру; (2) альтернативні провайдери створюють власні платіжні шляхи без участі карткових мереж.

Інтеграція платежів у стейблкоїнах із картковими мережами

Як аналізувалося у попередньому дослідженні, Visa та Mastercard активно впроваджують платіжні шляхи на стейблкоїнах у свої базові процеси.

- Дебетові криптокартки: ці продукти дозволяють платити стейблкоїнами з Web3-гаманців або акаунтів на біржах. Емітент перетворює стейблкоїни у фіат і проводить їх по класичній схемі або передає стейблкоїни напряму у карткову мережу для розрахунку разом із традиційними транзакціями.

- Остаточний розрахунок у стейблкоїнах: карткові мережі можуть отримувати стейблкоїни на спеціальні рахунки або використовувати їх для розрахунків із банками-еквайрами.

Інтеграція стейблкоїнів у карткові мережі розширює підтримку таких платежів та розрахунків, однак не змінює ключових учасників і архітектури системи. Основна перевага — комфорт для діючих користувачів стейблкоїнів, оскільки усувається необхідність у двосторонній конвертації між стейблкоїнами і фіатними валютами. Якщо вся ланцюжок транзакції працює в стейблкоїнах (особливо у міжнародній торгівлі), ефективність суттєво зростає.

Оминути карткові мережі та банки-емітенти

Певні платіжні провайдери уже реалізують платежі у стейблкоїнах напряму, без участі Visa, Mastercard тощо. Яскраві кейси — PYUSD від PayPal і рішення USDC для Shopify, Coinbase, Stripe.

Рішення PYUSD

Користувачі PayPal можуть витрачати PYUSD безпосередньо у застосунку. На відміну від класичних криптогаманців, цей стейблкоїн зберігається на рахунках емітента Paxos, а не у користувача. Під час оплати немає руху по блокчейну — PayPal просто оновлює облік прав власності. Якщо продавцю потрібні фіатні кошти, PayPal конвертує PYUSD у долари 1:1 і проводить виплату через ACH або інші банківські шляхи.

Якщо балансу у PYUSD недостатньо, клієнт може поповнити рахунок із банківської картки чи рахунку (можливі комісії); продавці, які вибирають фіатний розрахунок, сплачують типові банківські збори і очікують на надходження. Закінчення повного платіжного циклу у PYUSD дозволяє позбутися карткових і банківських посередників, знижуючи комісії й трудності.

Інтеграція USDC в Shopify із Coinbase та Stripe

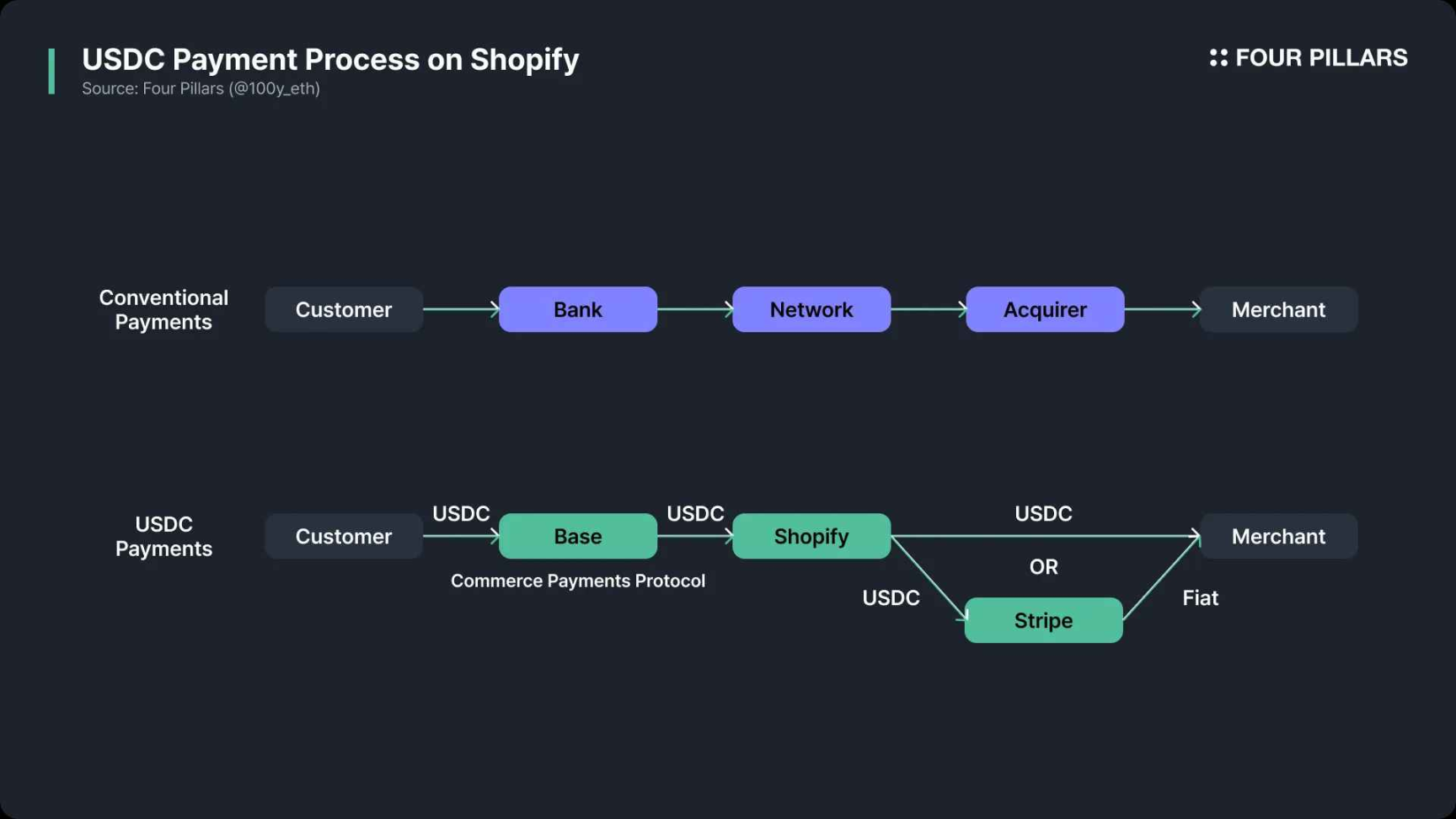

Відмінність від моделі PayPal у тому, що новий потік платежів USDC в Shopify працює нативно в блокчейні, поза екосистемою провайдера.

У червні 2023 року Shopify анонсувала партнерство з Coinbase та Stripe — тепер у Shopify Payments доступна оплата USDC із сумісних гаманців у мережі Base, напряму зі зберіганням на власному гаманці.

On-chain (“Протокол комерційних платежів”) на Base імітує класичну карткову логіку: спочатку відбувається авторизація, а потім рух коштів, що дозволяє Shopify і її партнерам групувати транзакції для подальшої сплати у мережі.

Типово Shopify користується Stripe для конвертації USDC у місцеву фіатну валюту з виплатою через ACH, SEPA чи інші класичні шляхи. Продавці можуть обрати й виплати напряму у USDC, отримуючи миттєві криптовалютні платежі.

Висновки й перспективи

Часте запитання щодо платежів у стейблкоїнах: якщо блокчейн-транзакції за своїм механізмом незворотні, як регулювати повернення коштів та скасування? Навіть якщо платежі стануть суто P2P (peer-to-peer), проблеми шахрайства, повернень і відшкодувань залишаються — отже, роль посередників зберігається. Традиційні функції платіжних мереж і банків-емітентів повністю не зникнуть.

У прикладах PayPal і Shopify посередники (PayPal, Stripe) фактично виконують функції платіжних сервісів: моніторинг шахрайства, повернення, розв’язання спорів. PayPal оперує транзакціями у PYUSD поза блокчейном, що дає маневр для вирішення суперечок. У Shopify протокол “Протокол комерційних платежів” передбачає затримку між авторизацією й рухом коштів — це створює вікно для вирішення суперечливих питань. Circle, емітент USDC, теж презентував “Протокол повернень” для децентралізованого розгляду претензій у платформах стейблкоїн-платежів.

Джерело: X (@robbiepetersen_)

Платежі на стейблкоїнах стрімко набирають оберти у галузі. Важливі не лише емісія, а й масштабування та розвиток екосистеми. Як підкреслює Роббі Петерсен (Dragonfly), мережі із масштабною базою продавців і користувачів першими впровадять платежі на стейблкоїнах, оминаючи карткові системи й банки. Стейблкоїни зможуть забезпечити взаємодію між закритими платіжними екосистемами. У такому сценарії стейблкоїни становитимуть серйозну конкуренцію для карткових мереж і банків, мотивуючи їх до пошуку нових можливостей у реаліях незворотної хвилі стейблкоїнів.

Відмова від відповідальності:

- Цей матеріал опубліковано повторно із Foresight News. Усі права належать оригінальному автору (100y). З питань дотримання авторських прав звертайтеся до команди Gate Learn, і ми відреагуємо відповідно до чинних процедур.

- Застереження: Погляди і думки автора є його особистою позицією та не є інвестиційною порадою.

- Переклад іншими мовами виконано командою Gate Learn. Без письмової згоди з посиланням на Gate заборонено копіювати, поширювати чи іншим чином використовувати ці переклади.

Поділіться