ETFレバレッジトークンは、どのような市場状況において活用するのが適切でしょうか?

ETFレバレッジトークンを効果的に運用するための最適な市場環境と活用戦略をご紹介します。

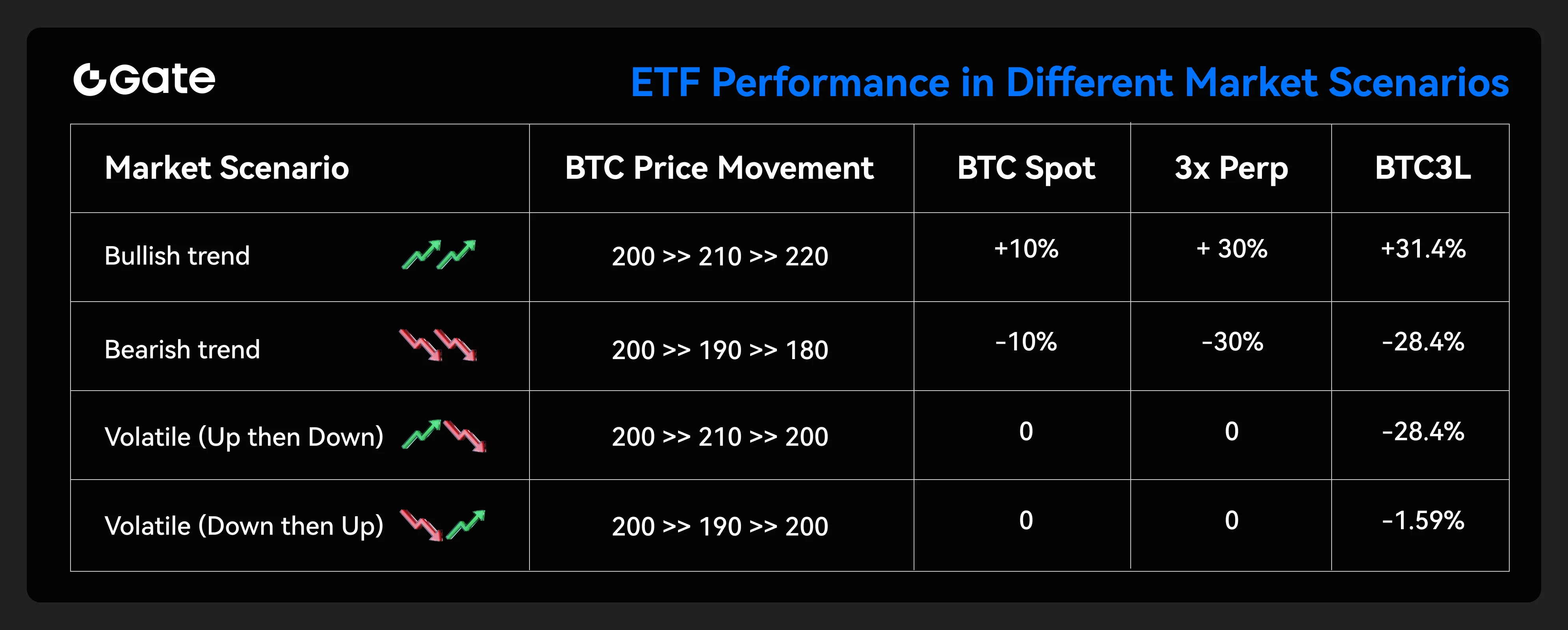

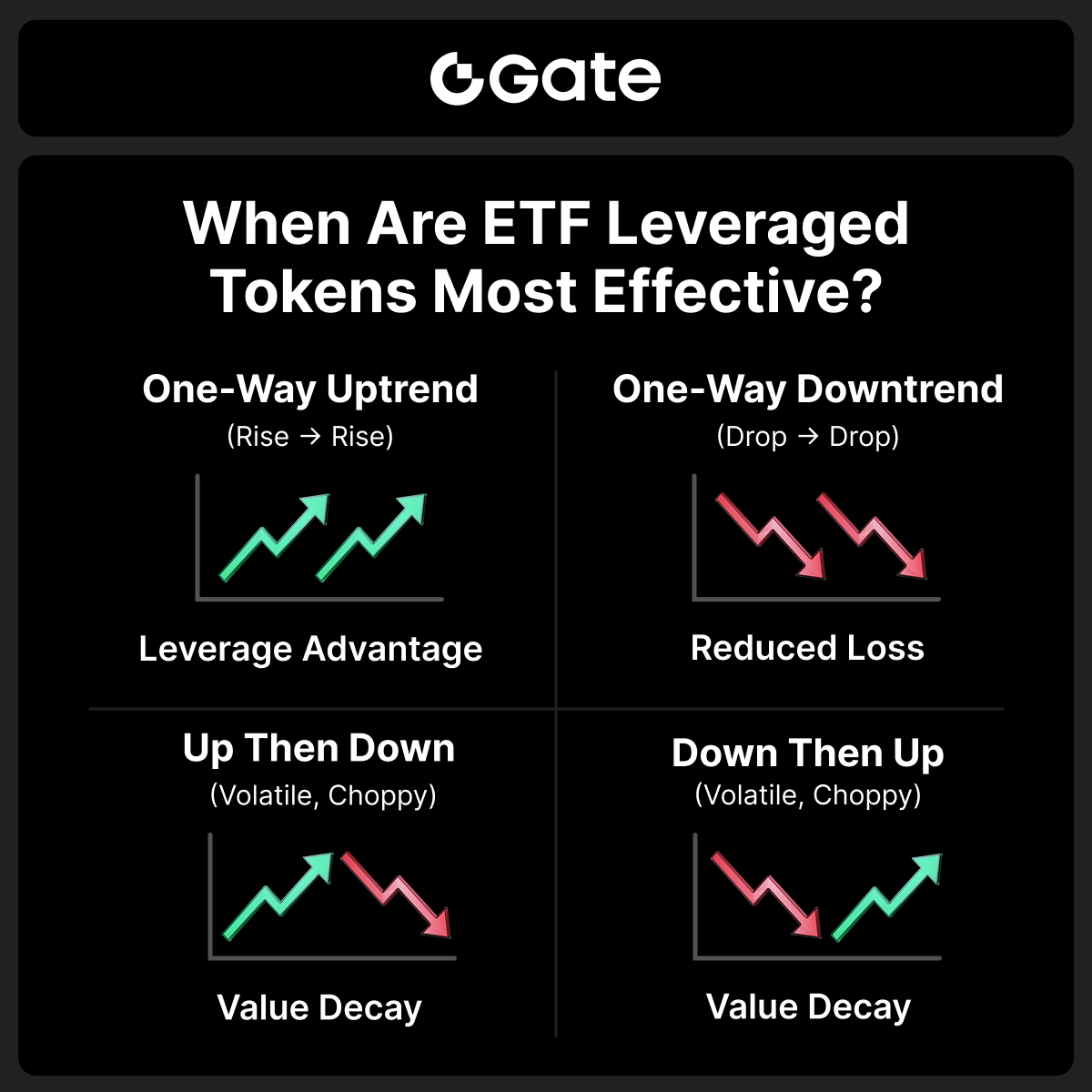

レバレッジ型ETFは、一方向に動く市場環境で特に優位性を発揮します。一方、レンジ相場などの双方向市場では、取引コストが増加しやすい傾向があります。ここではBTC3Lを例に、さまざまな市場環境下でのレバレッジ型ETFの収益性について解説します。

レバレッジ型ETFトークンが最適なタイミング

✔ トレンド市場

中期的なトレンドに強気で臨みたいが、短期的な反落による先物ポジションの強制ロスカットを避けたい場合です。

✔ 高ボラティリティ時

市場のボラティリティが高い、または先物のロング・ショート両方で強制ロスカットリスクの回避を重視したい場合です。

✔ ポジション管理

リスクの露出を一時的に減らしつつ、市場への参加を維持したい場合です。

✔ 決済リスク回避

パーペチュアル先物の資金調達率が不利な場合、コスト抑制のための代替手段として活用したい場合です。

✔ レバレッジ取引初心者

レバレッジ取引が未経験で、強制ロスカットのない初心者向けツールで経験を積みたい場合です。

適していない場面

⚠️ レンジ(横ばい)相場

⚠️ 長期保有

⚠️ 極端に高いレバレッジを求める場合

レバレッジ型ETFは短期トレンドの獲得に特化しており、強制ロスカットのリスクなく運用できます。ただし、トレンド市場であってもリバランスや価格変動の影響により時間の経過とともに価値が目減りするリスクがあるため、適切なポジション管理が不可欠です。

詳細例

(ここにシナリオ例を挿入できます。必要に応じてご相談ください。)

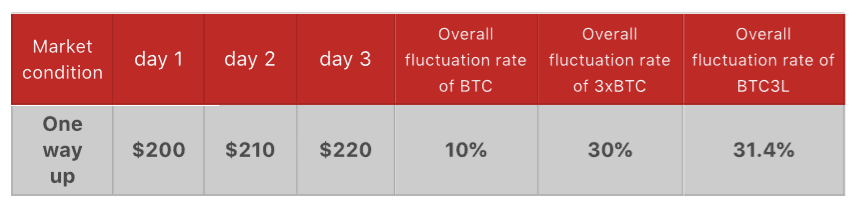

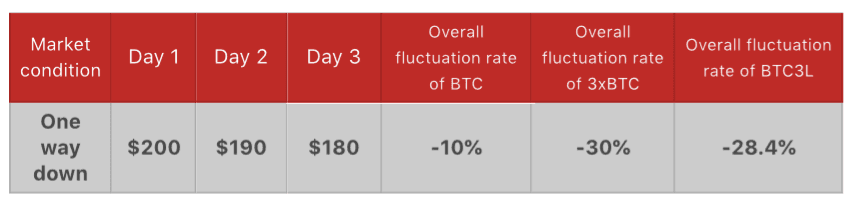

※3xBTCは従来型の3倍レバレッジBTC_USDTパーペチュアル先物を指します。

一方向市場:上昇トレンド

上昇一方の場合、レバレッジ型ETFは従来の3倍レバレッジ型パーペチュアル先物(3xBTC)よりも高いパフォーマンスを示します。

利益計算は以下の通りです。1日目、BTC価格が$200から$210に上昇し、変動率は+5%です。

BTC3Lの純資産価値(NAV)は$200(1+5%×3)=$230となります。2日目に価格が$210から$220へ上昇し、変動率は+4.76%です。

BTC3LのNAVは$230×(1+4.76%×3)=$262.84となります。2日間の累積変動率は31.4%となり、30%を上回ります。

一方向市場:下落トレンド

下落一方の場合、レバレッジ型ETFの損失幅は先物取引よりも小さくなります。

損失計算は以下の通りです。1日目、BTC価格が5%下落します。

BTC3LのNAVは$200(1-5%×3)=$170となります。2日目も価格が下落し、変動率は-5.26%です。

BTC3LのNAVは$170(1-5.26%×3)=$143.17となります。2日間の累積変動率は-28.4%となり、-30%より損失幅が小さくなります。

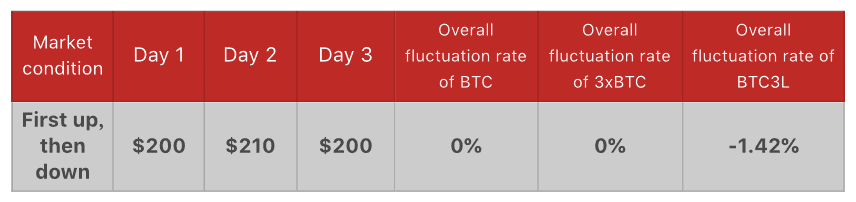

双方向市場:上昇後下落

BTC価格が最初に上昇し、その後元の水準まで下落した場合、レバレッジ型ETFはパーペチュアル先物と比べて優位性はありません。

1日目、BTC価格が$200から$210に上昇し、変動率は+5%。BTC3LのNAVは$200(1+5%×3)=$230となります。

2日目、価格が$210から$200に下落し、変動率は-4.76%です。

BTC3LのNAVは$230(1-4.76%×3)=$197.16となります。2日間の累積変動率は-1.42%となり、0%を下回る結果となります。

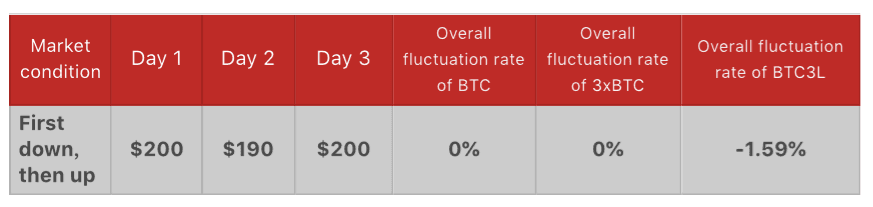

双方向市場:下落後上昇

同様に、価格が最初に下落し、その後元の水準まで回復した場合も、レバレッジ型ETFは投資対象として適切ではありません。

1日目、BTC価格が5%下落します。

BTC3LのNAVは$200(1-5%×3)=$170となります。2日目は価格が$190から$200に戻り、変動率は+5.26%です。

BTC3LのNAVは$170(1+5.26%×3)=$196.83となります。2日間の累積変動率は-1.59%となり、これも0%を下回る結果となります。

ご注意ください:レバレッジ型ETFは高リスクの金融デリバティブです。本記事は簡易的な分析を目的としたものであり、投資助言ではありません。取引を行う前に、商品および関連リスクを十分にご理解ください。