Für welche Marktbedingungen sind ETF-Leverage-Token geeignet?

Erfahren Sie, in welchen Marktsituationen und mit welchen Strategien sich ETF-Leverage-Token optimal einsetzen lassen.

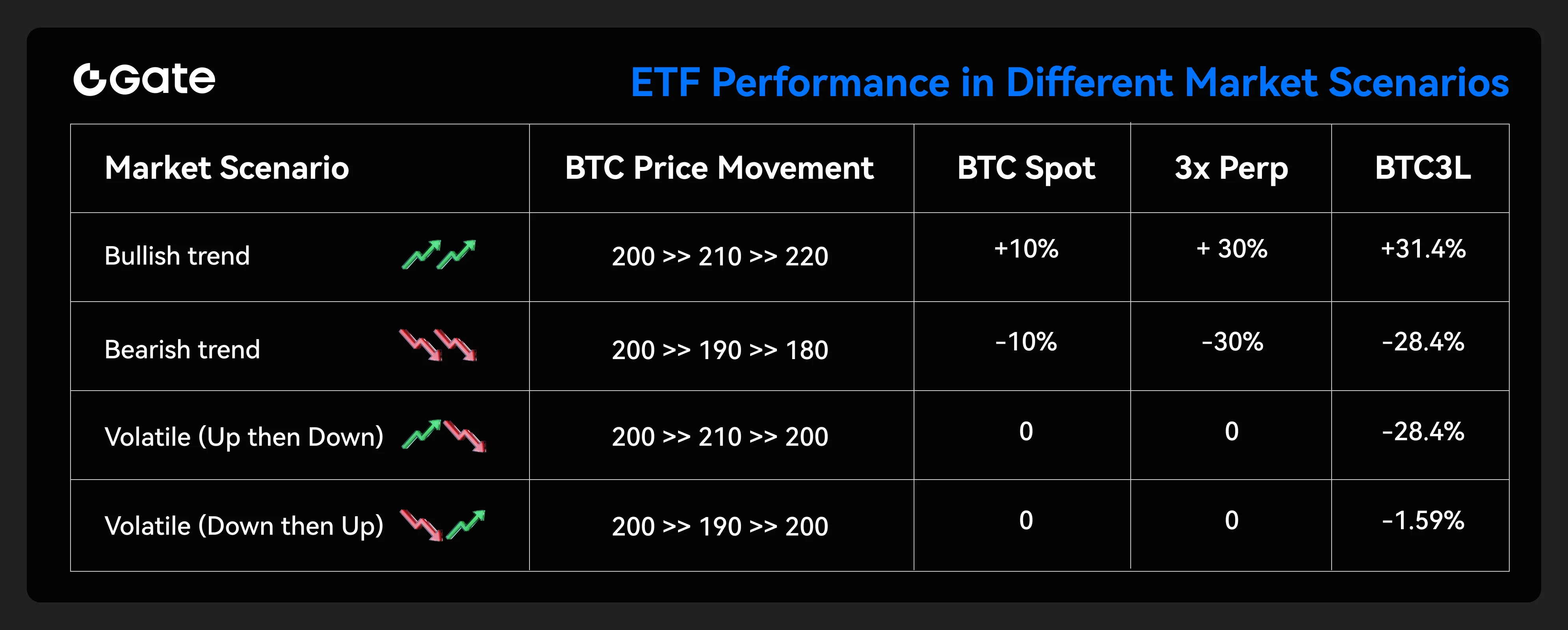

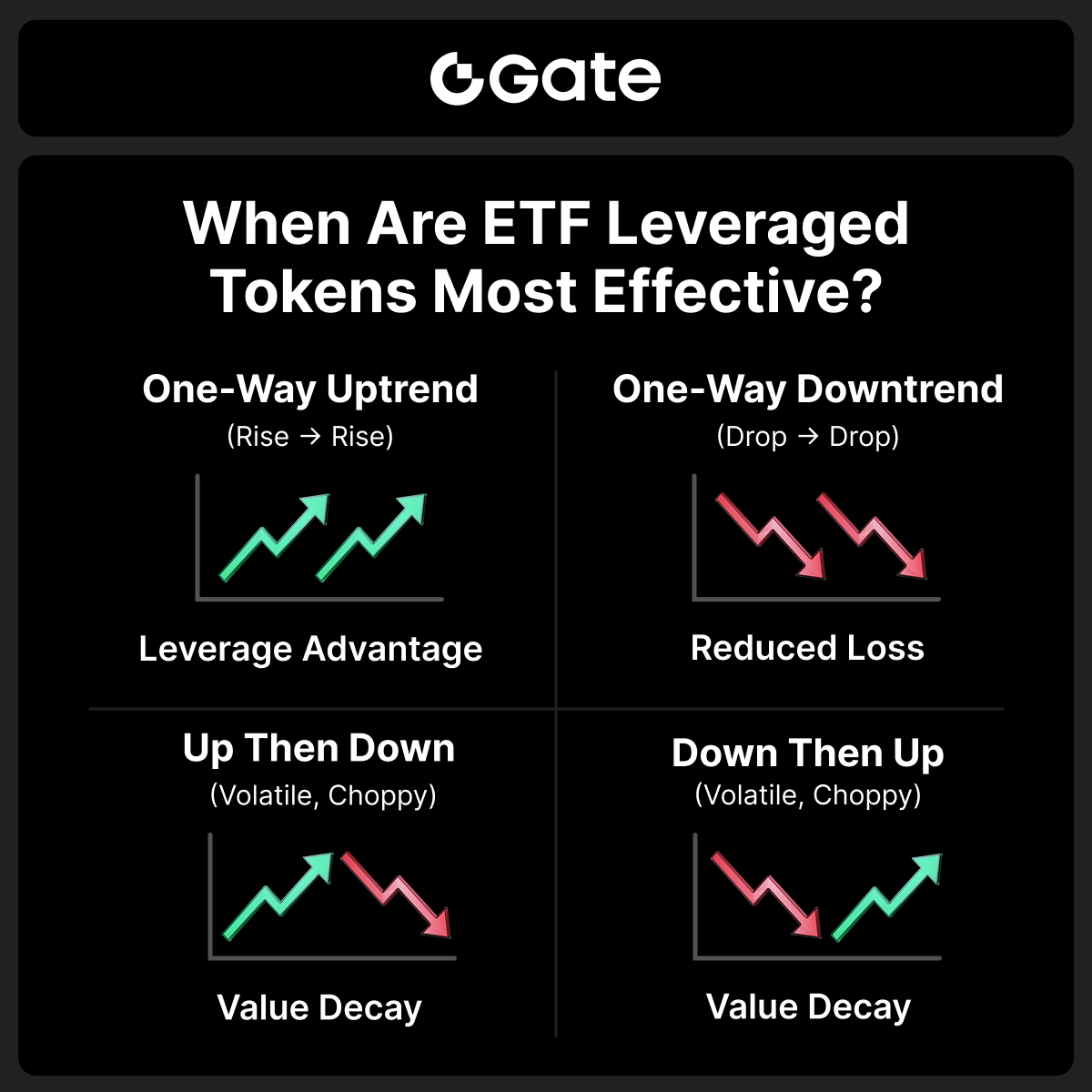

Gehebelte ETF-Produkte bieten Vorteile in klar trendenden Märkten. In seitwärts verlaufenden oder volatilen Märkten entstehen jedoch höhere Transaktionskosten. Am Beispiel von BTC3L lässt sich die Rentabilität gehebelter ETF-Produkte unter verschiedenen Marktbedingungen darstellen:

Wann sind gehebelte ETF-Token die bessere Wahl?

- In Trendmärkten: Für Anleger, die von einem mittelfristigen Aufwärtstrend ausgehen, aber befürchten, dass kurzfristige Rücksetzer zu einer Liquidation von Futures-Positionen führen könnten.

- Bei hoher Volatilität: Wenn der Markt stark schwankt und das Risiko einer Liquidation sowohl bei Long- als auch bei Short-Futures vermieden werden soll.

- Für das Positionsmanagement: Wenn das Risiko temporär reduziert werden soll, ohne die Marktteilnahme vollständig aufzugeben.

- Zur Vermeidung von Abrechnungsrisiken: Bei ungünstigen Finanzierungsraten für Perpetual-Futures können gehebelte Token eine kosteneffizientere Alternative darstellen.

- Für Einsteiger im Hebelhandel: Wenn erste Erfahrungen mit gehebelten Produkten gesammelt werden sollen und ein anfängerfreundliches Instrument ohne Liquidationsrisiko bevorzugt wird.

Wann sind sie nicht geeignet?

- Seitwärts- oder Range-Märkte

- Langfristiges Halten

- Anforderungen an sehr hohe Hebelwirkung

Gehebelte ETF-Token eignen sich besonders zur Nutzung von kurzfristigen Trendchancen ohne das Risiko einer Zwangsliquidation. In Trendmärkten kann jedoch im Zeitverlauf ein Wertverlust durch Rebalancing- und Volatilitätseffekte entstehen. Daher ist ein aktives Positionsmanagement erforderlich.

Detailliertes Beispiel:

* 3xBTC bezeichnet konventionelle, dreifach gehebelte BTC_USDT Perpetual-Futures

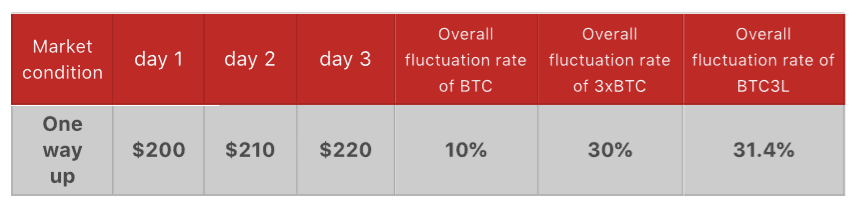

Einseitiger Markt: nur aufwärts

Im Szenario "nur aufwärts" erzielen gehebelte ETF-Produkte bessere Ergebnisse als herkömmliche dreifach gehebelte Perpetual-Futures (3xBTC).

So wird der Gewinn berechnet: Am ersten Tag steigt der Kurs von BTC von 200 $ auf 210 $, was einer prozentualen Kursänderung von +5 % entspricht.

Der Nettoinventarwert (NAV) von BTC3L beträgt dann 200 $ × (1 + 5 % × 3) = 230 $. Am zweiten Tag steigt der Kurs von 210 $ auf 220 $, die prozentuale Kursänderung beträgt +4,76 %.

Der NAV von BTC3L beträgt nun 230 $ × (1 + 4,76 % × 3) = 262,84 $. Die Gesamtrendite in diesen zwei Tagen beträgt (262,84 $ – 200 $) / 200 $ × 100 % = 31,4 % und liegt damit über 30 %.

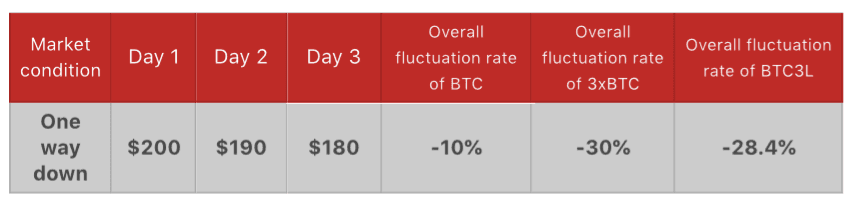

Einseitiger Markt: nur abwärts

Im Szenario "nur abwärts" ist der Verlust beim Handel mit gehebelten ETF-Produkten geringer als bei Futures.

So wird der Verlust berechnet: Der BTC-Kurs sinkt am ersten Tag um 5 %.

Der NAV von BTC3L beträgt 200 $ × (1 – 5 % × 3) = 170 $. Am zweiten Tag fällt der Kurs erneut, die prozentuale Kursänderung beträgt –5,26 %.

Der NAV von BTC3L beträgt dann 170 $ × (1 – 5,26 % × 3) = 143,17 $. Die Gesamtrendite über diese zwei Tage liegt bei (143,17 $ – 200 $) / 200 $ × 100 % = –28,4 %, was einen geringeren Verlust als –30 % bedeutet.

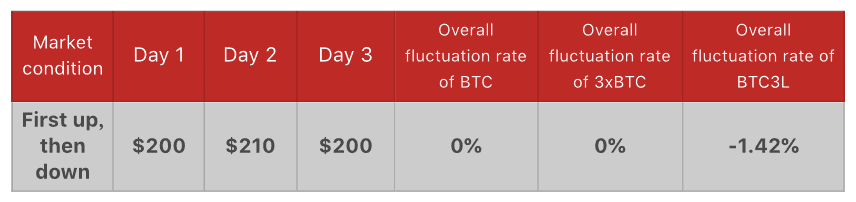

Zweiseitiger Markt: erst aufwärts, dann abwärts

Steigt der BTC-Kurs zunächst und fällt dann wieder auf das Ausgangsniveau zurück, bieten gehebelte ETF-Produkte keinen Vorteil gegenüber Perpetual-Futures.

Am ersten Tag steigt der Kurs von 200 $ auf 210 $, die prozentuale Kursänderung beträgt +5 %. Der NAV von BTC3L beträgt 200 $ × (1 + 5 % × 3) = 230 $.

Am zweiten Tag fällt der Kurs von 210 $ auf 200 $ zurück, was einer Kursänderung von –4,76 % entspricht.

Der NAV von BTC3L beträgt anschließend 230 $ × (1 – 4,76 % × 3) = 197,16 $. Die Gesamtrendite nach zwei Tagen liegt bei (197,16 $ – 200 $) / 200 $ × 100 % = –1,42 %.

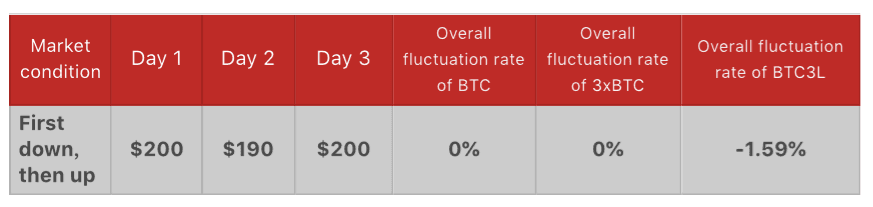

Zweiseitiger Markt: erst abwärts, dann aufwärts

Wie im vorherigen Fall sind gehebelte ETF-Produkte auch dann keine geeignete Anlageoption, wenn der Kurs zunächst sinkt und anschließend exakt auf das Ausgangsniveau zurückkehrt.

Am ersten Tag sinkt der BTC-Kurs um 5 %.

Der NAV von BTC3L beträgt 200 $ × (1 – 5 % × 3) = 170 $. Am zweiten Tag steigt der Kurs von 190 $ auf 200 $, die prozentuale Kursänderung beträgt +5,26 %.

Der NAV von BTC3L beträgt dann 170 $ × (1 + 5,26 % × 3) = 196,83 $. Die Gesamtrendite über die beiden Tage beträgt (196,83 $ – 200 $) / 200 $ × 100 % = –1,59 %.

Hinweis: Gehebelte ETF-Produkte sind hochriskante Finanzderivate. Dieser Artikel stellt keine Anlageberatung oder -empfehlung dar. Nutzerinnen und Nutzer sollten die Funktionsweise und Risiken dieser Produkte vor dem Handel sorgfältig prüfen und vollständig verstehen.